- 在通脹持續上升和需求疲弱的背景下,日本長期國債債息上升至歷史高位。加上美國信用評等下調和特朗普的稅收法案,長期國債仍承壓,收益率可能進一步上升

- 日圓套利交易的平倉預示著全球市場的風險,可能會重新引發像上次在4月「關稅恐慌」和更高的期限溢價,引發資金從美元資產撤出。然而,星展集團認為,日本投資者在如此大規模地轉向國內資產之前會保持謹慎

- 股市:儘管日圓套利交易平倉存在風險,市場情緒目前仍受到關稅緊張局勢緩和以及特朗普政府大規模減稅政策的支持,股市出現系統性擴散風險的可能性仍然有限

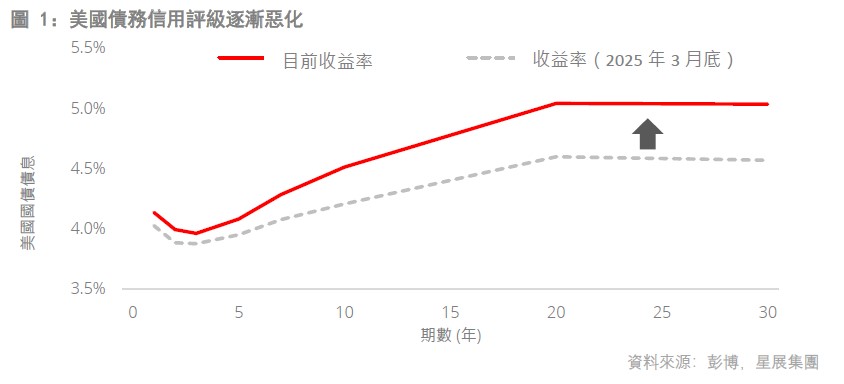

- 債市:星展集團仍然保守看待超長期債券,持續認為應採取槓鈴式存續期間策略,同時配置2至3期年和7至10年期的債券。投資者可以利用利率波動的機會,在美國10年期國債債息達到4.5%-5%時,佈局7至10年期的投資等級公司債。持續看好TIPS(長期抗通脹債券)與MBS(抵押擔保證券)

- 黃金:國債債息曲線趨於陡峭顯示地緣政治不確定性增加、美國財政赤字擴大、去美元化以及法定貨幣貶值;這些都是黃金的利好因素

相關見解

- 商品貨幣的春天將至16 Dec 2025

- 每周外匯速遞 - 聚焦央行會議及美國數據15 Dec 2025

- 港元市場繼續區間波動03 Dec 2025

發生了什麼事?

長期利率看不到盡頭。由於一系列疲弱的債券拍賣以及國內通脹持續上升,上週30年期日本國債(JGB)收益率突破了3%的水平;同時,10年期JGB收益率徘徊在1.5%左右,為自2008年以來的最高水平。再加上穆迪最近下調美國債務評級,以及特朗普總統擴大赤字的「大而美」 “big, beautiful”稅收和支出法案獲眾議院通過並送往參議院,看來一週的時間足以積累長期債券的壞消息。年初以來,全球國債債息曲線均趨於陡峭;除非市場失調迫使聯儲局採取行動,否則長期國債仍承壓,收益率可能進一步上升。

這意味著什麼

日本是美國國債最大的外國持有者,帳面上持有美債超過1.1兆美元。數十年來,日本投資者透過借入低利日圓、投資於收益較高的美國債券與股票的策略來盈利,這種策略被稱為「套利交易」(carry trade)。然而,(a)日本國債(JGB)債息上升,以及(b)日圓升值,最終將改變日本國內投資者的投資考量,促使資金回流日本國內,這可能再次引發資金從美元資產撤出,就像4月的「關稅恐慌」期間那樣,並推升對美債的期限溢價。然而,考慮到(a)日本國內通脹依然居高不下,以及(b)日本央行(BOJ)正準備「大幅」縮減每月6兆日圓的債券購買計劃,若過早將資產配置轉向日本國內日幣計價資產,仍存在風險。星展集團預計,日本投資者會等待通脹出現拐點與來自日本央行的貨幣政策訊號,以尋求更明確的方向,才會做出重大的資產配置決策。

應如何佈局?

股票

- 由於日本是全球流動性的主要來源之一,日本國債(JGB)收益率飆升,難免引發市場對全球股市可能出現流動性衝擊而出現賣壓的擔憂,因為日本投資者可能轉而尋求國內更高的收益率。更重要的是,隨著JGB收益率上升所帶動的日圓升值,也可能導致「日圓套利交易」的平倉風險上升。

- 然而,儘管存在這些擔憂,星展集團認為股市出現系統性擴散風險的可能性仍然有限。市場情緒目前仍受到關稅緊張局勢緩和(特別是美中之間)以及特朗普政府大規模減稅政策的支持。歐洲(特別是德國)最新的財政刺激舉措,也是支持市場情緒的利好因素。

- 最新的資金流向數據顯示,投資者配置上轉趨謹慎,資金流入必需消費品和醫療保健行業。星展集團對股市持中立觀點,但在結構性贏家中尋找機會。看好美國科技行業、歐洲國防行業,以及亞洲房地產信託基金(REITs)。

債券市場

- 星展集團仍然保守看待超長期債券(大於10年),因為財政風險依然是明確且迫在眉睫的威脅,也不適合於本減息週期。星展集團持續認為應採取槓鈴式存續期間策略,同時配置2至3期年和7至10年期的債券。投資者可以利用利率波動的機會,在美國10年期國債債息達到4.5%-5%時,佈局7至10年期的投資等級公司債。

- 優質公司債將成為不確定性環境下的穩定堡壘,因為息差能夠為利率波動提供緩衝。在政府債券中,可留意(a)抵押擔保證券(MBS),因其具有較寬的息差;(b)長期抗通脹債券(TIPS),作為對抗通脹風險的對沖工具。.

黃金

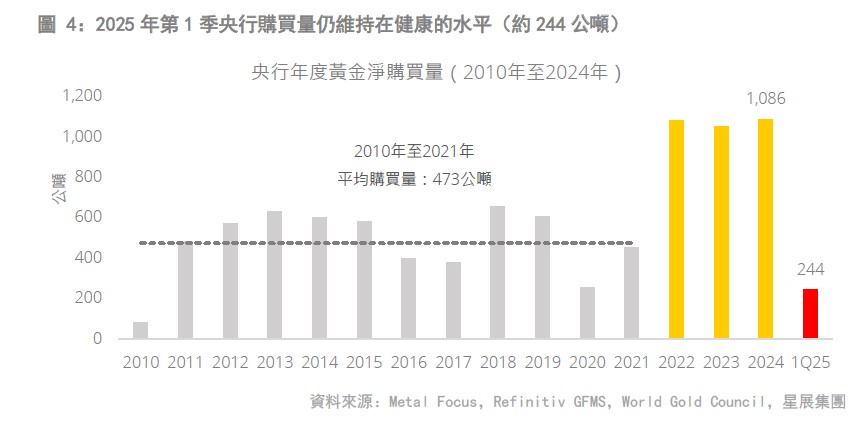

- 星展集團仍看好黃金,近期上調黃金目標價:2025年第4季每盎司3,765美元。國債債息曲線趨於陡峭顯示地緣政治不確定性加劇、美國財政赤字擴大、去美元化以及法定貨幣貶值;這些都是黃金的利好因素。

- 其他利好因素包括美國經濟衰退/停滯性通脹風險上升,而特朗普總統任期內地緣政治聯盟的惡化,這使各國央行有更強的動機將儲備資產從美國國債轉向更中立的資產。在此背景下,各國央行對黃金的購買仍維持穩定,反映出黃金需求具有價格不敏感的特性。

本資訊是由星展銀行集團公司(公司註冊號: 196800306E)(以下簡稱“星展銀行”)發佈僅供參考。其所依據的資訊或意見搜集自據信可靠之來源,但未經星展銀行、其關係企業、關聯公司及聯屬公司(統稱“星展集團”獨立核實,在法律允許的最大範圍內,星展集團針對本資訊的準確性、完整性、時效性或者正確性不作任何聲明或保證(含明示或暗示)。本資訊所含的意見和預期內容可能隨時更改,恕不另行通知。本資訊的發佈和散佈不構成也不意味著星展集團對資訊中出現的任何個人、實體、服務或產品表示任何形式的認可。以往的任何業績、推斷、預測或結果模擬並不必然代表任何投資或證券的未來或可能實現的業績。外匯交易蘊含風險。您應該瞭解外匯匯率的波動可能會給您帶來損失。必要或適當時,您應該徵求自己的獨立的財務、稅務或法律顧問的意見或進行此類獨立調查。

本資訊的發佈不是也不構成任何認購或達成任何交易之要約、推薦、邀請或招攬的一部分;在以下情況下,本資訊亦非邀請公眾認購或達成任何交易,也不允許向公眾提出認購或達成任何交易之要約,也不應被如此看待:例如在所在司法轄區或國家/地區,此類要約、推薦、邀請或招攬係未經授權;向目標物件進行此類要約、推薦、邀請或招攬係不合法;進行此類要約、推薦、邀請或招攬係違反法律法規;或在此類司法轄區或國家/地區星展集團需要滿足任何註冊規定。本資訊、資訊中描述或出現的服務或產品不專門用於或專門針對任何特定司法轄區的公眾。

本資訊是星展銀行的財產,受適用的相關智慧財產權法保護。本資訊不允許以任何方式(包括電子、印刷或者現在已知或以後開發的其他媒介)進行複製、傳輸、出售、散佈、出版、廣播、傳閱、修改、傳播或商業開發。

星展集團及其相關的董事、管理人員和/或員工可能對所提及證券擁有部位或其他利益,也可能進行交易,且可能向其中所提及的任何個人或實體提供或尋求提供經紀、投資銀行和其他銀行或金融服務。

在法律允許的最大範圍內,星展集團不對因任何依賴和/或使用本資訊(包括任何錯誤、遺漏或錯誤陳述、疏忽或其他問題)或進一步溝通產生的任何種類的任何損失或損害(包括直接、特殊、間接、後果性、附帶或利潤損失)承擔責任,即使星展集團已被告知存在損失可能性也是如此。

若散佈或使用本資訊違反任何司法轄區或國家/地區的法律或法規,則本資訊不得為任何人或實體在該司法轄區或國家/地區散佈或使用。本資訊由 (a) 星展銀行集團公司在新加坡;(b) 星展銀行(中國)有限公司在中國大陸;(c) 星展銀行(香港)有限責任公司在中國香港[DBS CY1] ;(d) 星展(台灣)商業銀行股份有限公司在台灣;(e) PT DBS Indonesia 在印尼;以及 (f) DBS Bank Ltd, Mumbai Branch 在印度散佈。

相關見解

- 商品貨幣的春天將至16 Dec 2025

- 每周外匯速遞 - 聚焦央行會議及美國數據15 Dec 2025

- 港元市場繼續區間波動03 Dec 2025

相關見解

- 商品貨幣的春天將至16 Dec 2025

- 每周外匯速遞 - 聚焦央行會議及美國數據15 Dec 2025

- 港元市場繼續區間波動03 Dec 2025